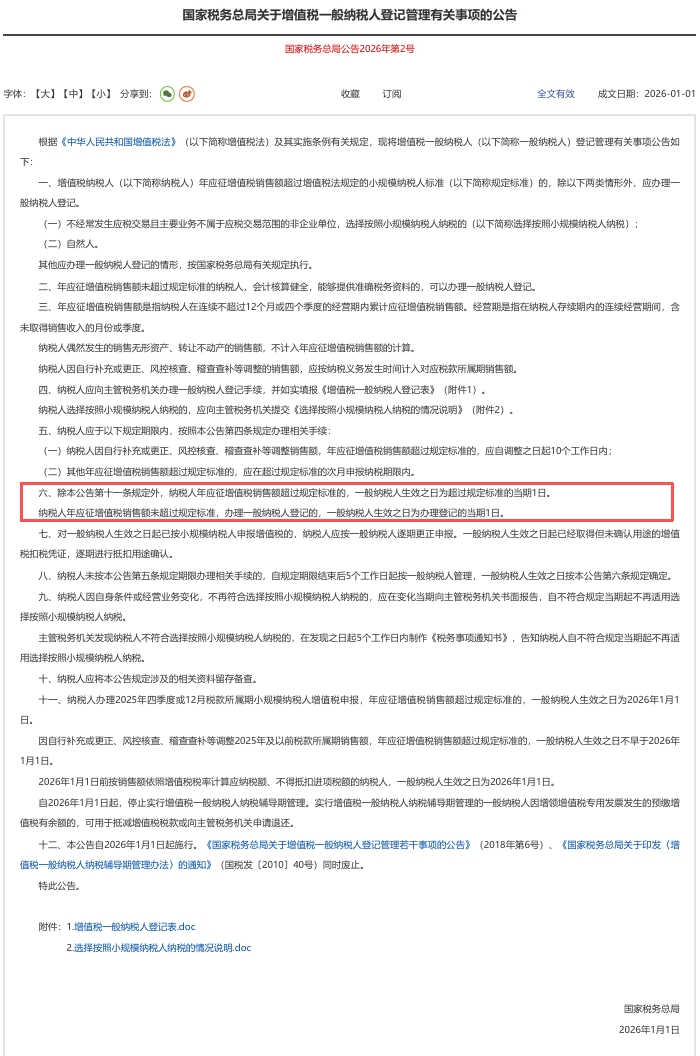

2026年1月1日,国家税务总局公布《关于增值税一般纳税人登记管理有关事项的公告》(下称《公告》),其中一大变化是修改了此前的“年应征增值税销售额”定义和“一般纳税人生效日期”,对增值税一般纳税人登记管理的有关事项予以明确。公告详细规定了应办理登记的情形、销售额计算口径、办理程序、生效时点及过渡期安排,这将带来较大影响。

纳税人减持上市公司股票的行为属于金融商品转让,其应税销售额通常以卖出价扣除买入价后的余额计算。在增值税处理上,一般纳税人适用6%的税率,小规模纳税人则适用3%的征收率。依据原有政策,2023年至2027年期间,小规模纳税人可享受阶段性减免,按1%征收率缴纳增值税。

根据《增值税一般纳税人登记管理办法》(国家税务总局令第43号)第八条规定,纳税人年应税销售额超过规定标准后,应在所属申报期结束后15日内办理一般纳税人登记;未按时办理的,税务机关将发出通知,要求其在5日内补办手续;若逾期仍未办理,则自次月起须按适用税率计税,且不得抵扣进项税额,直至完成登记。

实践中,上市公司持股平台多为小规模纳税人,减持股票后往往不会主动申请登记为一般纳税人,通常仅在接到税务通知后方办理相关手续。这导致即便减持金额巨大,平台仍可能适用1%的征收率缴纳增值税,与政策调控意图存在偏差。

今年起实施的《增值税法实施条例》进一步明确,除特殊规定外,纳税人年应征增值税销售额超过小规模纳税人标准的,应当办理一般纳税人登记,并自超过标准当月起按一般计税方法计算缴纳增值税。该规定对上市公司持股平台减持股票产生显著影响。随着相关税收细则的明晰,以往部分企业利用制度漏洞实现低税负的做法将难以为继。

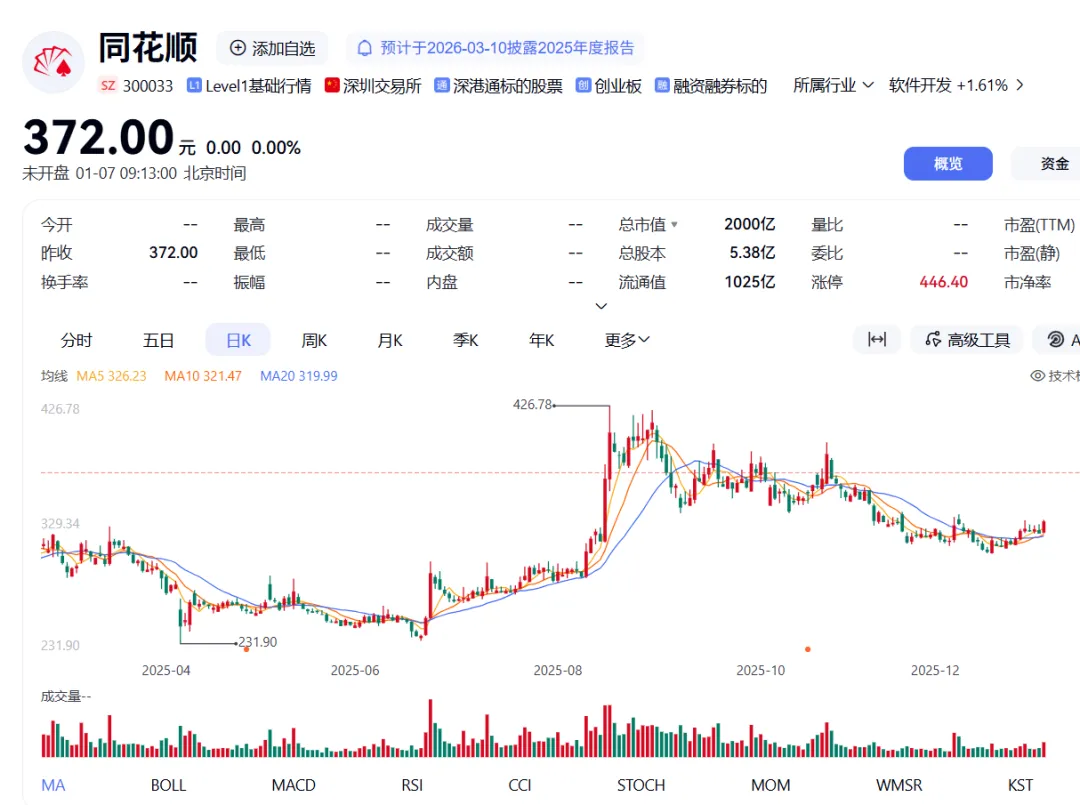

以同花顺(股票代码:300033)持股平台——杭州凯士顺科技有限公司(曾用名上海凯士奥信息网络技术有限公司)为例,该公司于2025年9月29日通过集中竞价减持同花顺股票699,100股,均价359.50元/股,涉及金额约2.51亿元。所减持股份全部来源于同花顺IPO时获得的限售股。

同花顺2009年12月25日于深交所发行上市,股票发行价52.80元/股,凯士顺原持股1,008万股,限售股12个月,至2010年12月25日。2010年3月11日同花顺以资本公积转增股本,即10转10,凯士顺取得的转增股1,008万股属于限售期内送转股。2014年4月、2015年3月,同花顺又两次“10转10”,期间,凯士顺还进行了部分股票的减持。

若凯士顺为小规模纳税人,假定其增值税买入价为13.20元,按原增值税计算规定,其减持699,100股同花顺股票可以按1%缴纳增值税:699,100×(359.50-13.20)÷1.01%×1%=2,397,013.17(元)。

如果凯士顺该股票减持发生在2026年,按照新规,则需要缴纳的增值税为:699,100×(359.50-13.20)÷1.06%×6%=13,703,679.06(元)。

可以说,新规堵塞了原政策漏洞,使得上市公司持股平台减持股票按1%缴纳增值税成为历史。此前一些企业等借制度漏洞偷税的低成本时代,将成为过去式。