上市公司股份的减持规范与短线交易规则

在A股市场,对于锁定期满的股票,其转让除了需遵守前述第6部分所介绍的相关转让限制,还需遵守一系列减持规范,减持节奏也会受到一定的控制。

1、上市公司股份减持的监管框架

关于减持节奏管控的规则主要从如下几个维度着眼:

1)主体身份:

——控股股东、董监高、VC/PE股东;

2)股份来源:

——pre-IPO股份、协议受让股、上市公司增发;

3)交易方式:

——集合竞价、大宗交易;

4)特定发行人:

——IPO时未盈利。

关于减持规范所管控的相关环节:

1)持有期限;

2)卖出时间;

3)卖出数量;

4)卖出方式;

5)信息披露;

6)交易所业务规则。

减持规范的核心监管事项:

1)减持计划T-15预披露:

——仅适用于二级市场竞价减持;

——针对大股东及董监高;

2)二级市场减持额度:

——每90日内不超过竞价1%额度、大宗2%额度;

3)后续减持额外限制:

——大宗交易后6个月内,受让方不得转让;

——协议转让后6个月内,转让双方共享竞价额度;

——降至5%以下90日内,转让方仍受限于减持额度。

4)受监管主体:

——5%以上大股东;

——特定股份pre-IPO;

——董监高。

综合减持规范具体适用情形的影响因子如下:

违规减持的法律后果:通报批评+公开谴责+书面警示+限制交易

2、不适用减持规范的特定类型股份

1)二级市场竞价买入的股票

——豁免仅限于大股东竞价买入的股票;

——竞价买入股票,减持不受限;

但二级市场大宗交易买入或要约收购的股票不能豁免,其减持仍适用计算5%大股东门槛包含竞价买入;

2)上市公司非公开发行股份

——定增股份减持不适用减持规定(T-15预披露;竞价1%+大宗2%及首年不超过50%额度等要求);

——定增股份本身的减持不受限;

但计算5%大股东门槛时纳入;

3)优先股

——优先股本身的减持也不适用减持规范;

——计算5%大股东门槛时应计入分子,《证券法》第36条的5%持股并未强调是“有表决权股份”。

3、不得减持的特定情形3.1 大股东不得减持的特定情形

1)因涉嫌证券期货违反犯罪,证监会立案调查/司法机关立案侦查期间,以及行政处罚/刑事判决后6个月内——上市公司涉嫌或大股东自身涉嫌。

2)因违反交易所规则,被交易所公开谴责,3个月内——大股东自身违规3)证监会规定的其他情形

3.2 董监高不得减持的特定情形

1)因涉嫌证券期货违反犯罪,证监会立案调查/司法机关立案侦查期间,以及行政处罚/刑事判决后6个月内——上市公司本身的违规并不影响董监高的减持,但影响大股东的减持。

2)因违反交易所规则,被交易所公开谴责,3个月内

3)证监会规定的其他情形

3.3 触及重大违法强制退市期间的禁售

1)禁售对象:控股股东、实际控制人、第一大股东及其控制人、董监高及一致行动人;

2)禁售起始日:自相关行政处罚事先告知书或者司法裁判作出之日;

3)禁售终止日A:公司股票终止上市并摘牌;

4)禁售终止日B:行政处罚决定/法院生效裁判,显示公司未触及重大违法类强制退市情形。

4、 二级市场减持规范

4.1 二级市场减持规范的核心要求

整体看,减持节奏的额度管控实质上主要针对的是二级市场减持,协议转让等减持方式不涉及额度管控。

二级市场交易主要包括:

——通过竞价交易系统买卖上市公司股份;

——通过大宗交易系统买卖上市公司股份。

就二级市场减持的规范要求来看,主要涉及预披露以及减持额度管控,简图如下:

4.2 当大股东减持至5%以下不再是大股东时,仍应遵守减持规范:

1)降至5%以下其后90日内,转让方二级市场后续减持仍应遵守额度管控(竞价1%、大宗2%);

2)虽低于5%但维持控股地位,则应一直遵守“大股东”减持规范;

3)虽低于5%但持有pre-IPO股份,该等特定股份减持应遵守。

4.3 二级市场减持所涉及的“额度共享”情形(略)

4.4 二级市场中“混合持股”的减持顺序

第一顺位:在规定的减持额度内,视为优先减持受到减持规范限制的股份;

第二顺位:在规定的减持额度内,视为优先减持未受减持规范限制的股份;示例:减持方共持有9%,其中5%为pre-IPO持股,4%为二级市场竞价买入。

5、VC/PE基金减持pre-IPO股份的反向挂钩政策

《创投减持特别规定》及交易所细则等相关规定,VC和PE在通过二级市场减持pre-IPO股份时,可以享受“反向挂钩”政策,即投资期限越长,针对二级市场减持的竞价1%或大宗2%额度的适用时间区间越短。1)投资期限达到36个月的,可享受减持的反向挂钩政策,超过60个月的,不再受减持比例限制;2)自创业投资基金投资该IPO企业金额累计达到300万元之日;或自投资金额累计达到投资该IPO企业总投资额50%之日开始计算。

6、减持规范中的协议转让

为了尽量避免减持方通过大宗交易或协议转让等方式进行阶段性的“过桥减持”以隐藏“大股东”身份从而达到规避减持额度的效果,减持规范对协议转让项下可能产生的政策漏洞进行了相应对应。

6.1 场景A:协议转让导致转让方降至5%以下

一方面,在协议转让其后90日内,转让方剩余股份的转让应继续遵守减持额度(竞价1%及大宗2%)的限制。另一方面,在协议转让其后6个月内,该等交易的转让方及受让方两方,将共享90日内竞价1%的减持额度。

6.2 场景B:协议转让中涉及的“混同持股”

与二级市场减持中的混同持股的处理机制刚好相反:

1)第一顺位,优先减持未受减持规范限制的股份;

2)第二顺位,减持受减持规范限制的pre-IPO的股份。示例:转让方共持有12%,其中5%为pre-IPO持股,4%为上市后认购定增,3%为二级市场竞价买入;协议转让情形下,假若转让9%标的股份,剩余3%;

——标的股份,协议转让的9%中,包括第一顺位,未受限股份(竞价买入3%+定增认购4%);其余2%标的为第二顺位,pre-IPO持股;

——剩余持股,按上述判断,pre-IPO股份还有3%未能减持。即后续减持的股份属性为特定股份,而非在二级市场竞价买入的,因此要遵守减持规范。

6.3 场景C:协议转让的标的股份属于大宗交易受让所得

在大宗交易后6个月内受让方不得转让,包括以协议方式转让或以其他方式转让。如果拟进行协议转让的转让方本身是大股东或董监高,则该等拟协议转让减持的股份不能是前6个月内新增持的,否则违反6个月内禁止反向操作的短线交易规则。

7、董监高持股的转让限制

A、减持计划:T-15预披露减持计划,无论其持股高于还是低于5%,含竞价买入的,但不会股权激励取得;

B、减持额度:每90个自然日竞价1%+大宗2%仅限于5%以上董监高;

C、年度25%以及离职后6个月禁售期:适用于全部董监高(含低于5%)。

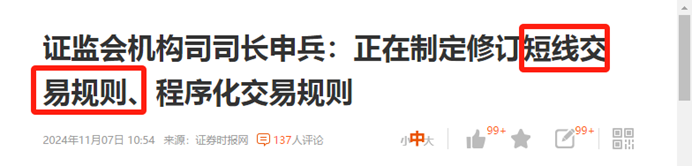

8、短线交易规则

所谓短线交易,即6个月内禁止反向操作。5%以上股东、董监高人员6个月内卖出买入或买入卖出所得归该公司所有,证券公司包销剩余5%以上股份和证券监管机构规定的其他情形除外。对未能及时追缴收益负有责任的董事,依法承担连带责任;对违规股东,交易所纪律措施:证监会警告+罚款(10万-100万元)。

综上所述,作者对各个知识点都做了详细的阐述和延伸解析,为便于把握要核,我仅提取了核心知识点和框架,为避免以偏概全和曲解原意,请读者查阅原作全文。