转让所持有上市公司的股份一般就两种情况

一种是人

这种在上一篇里面已经说过了

还有一种就是企业了

先说下结论哈,企业减持解禁后上市公司限售股的,应当计算减持的投资收益并通常按照25%的税率缴纳企业所得税、按照6%或3%的税率缴纳增值税、1‰的印花税以及城建税及教育费附加。

好下面一个一个来说

一、企业所得税

1. 法律依据

根据《企业所得税法》的规定:

根据《中华人民共和国企业所得税法实施条例》的规定:

因此企业转让股权取得的收入应作为企业的收入总额计算应纳税所得额。

根据《关于企业取得财产转让等所得企业所得税处理问题的公告》(国家税务总局公告2010年第19号)的规定:

根据《关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)的规定:

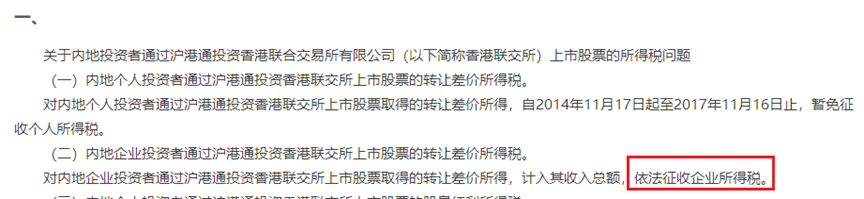

根据《关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2014〕81号)的规定:

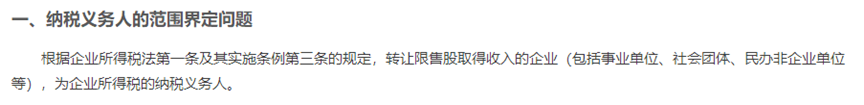

2. 纳税主体

根据《关于企业转让上市公司限售股有关所得税问题的公告》(国家税务总局公告2011年第39号)的规定:

3. 缴纳时间

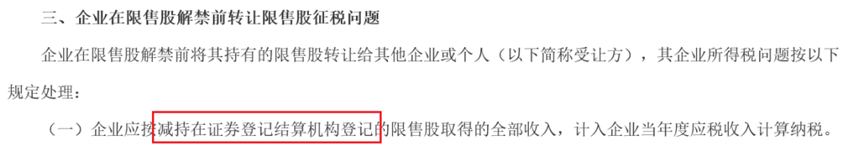

根据《关于企业转让上市公司限售股有关所得税问题的公告》(国家税务总局公告[2011]第39号)的规定:

也就是说缴纳所得税的时点为真正法律意义上的减持时,即办理证券登记结算机构登记转让时点缴纳。

另外根据沪深交易所最新的股权转让业务指引的要求:限售股在解禁之前是无法转让的,所以各种形式的转让限售股,纳税义务时点都会是真正法律意义上减持时,即办理证券登记结算机构登记转让时点缴纳。

4. 转让所得

(1)限售股转让收入扣除限售股原值和合理税费后的余额为该限售股转让所得。

(2)企业未能提供完整、真实的限售股原值凭证,不能准确计算该限售股原值的,主管税务机关一律按该限售股转让收入的15%,核定为该限售股原值和合理税费。

(3)由于上市公司的送股、转股和配股是可以在股票二级市场上自由流通的股票,因此,上市公司限售股的派生股票权益具有完备的流通属性,与限售股存在本质性的差别。股东在转让限售股的派生股票权益时,应当按照现行营业税制的规定申报缴纳营业税。

5. 举例

A上市公司2015年1月1日上市,股票发行价为每股6元,B公司是原始股东,初始投资额为1000万元,持有股票1000万股限售股,限售期为12个月。2015年4月1日A公司宣告分配方案,每10股送10股转18股派发2.5元。取得现金红利250万元,股票数量变为3800万股,2016年6月B公司将3800万股全部卖出。卖出价为每股5元。交易税费为20万元,B公司股票转让所得是多少?假定B公司企业所得税税率为25%。

股票转让收入3800*5=19000万元

股票初始投资成本1000万元。送股的成本=1000*1=1000万元

股票投资总成本1000+1000=2000万元

股票转让所得=19000-2000-20=16980万元

企业所得税=16980*25%=4245万元

二、增值税

1. 法律依据

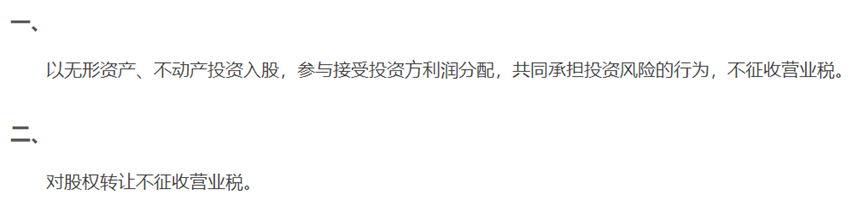

《关于股权转让有关营业税问题的通知》(财税〔2002〕191号)的规定:

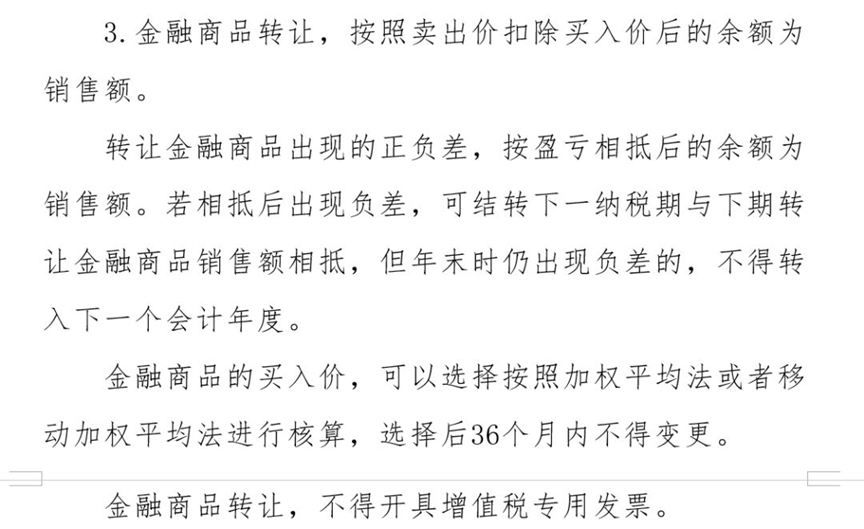

根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1的规定:

即营改增后,股票转让应按金融服务—金融商品转让缴纳增值税。以卖出价扣除买入价后的余额为销售额,一般纳税人适用税率为6%,小规模纳税人适用税率为3%。

2. 纳税义务发生时间

根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1的规定:

3. 计算公式

根据《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2的规定:

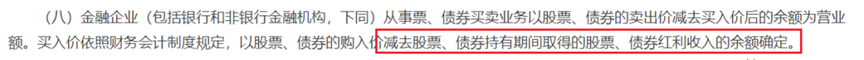

另外从政策的延续性考虑,根据《关于营业税若干政策问题的通知》(财税【2003】16号文)的规定(虽然现在营改增了):

即销售额=卖出价-(买入价-期间持有的红利收入)。

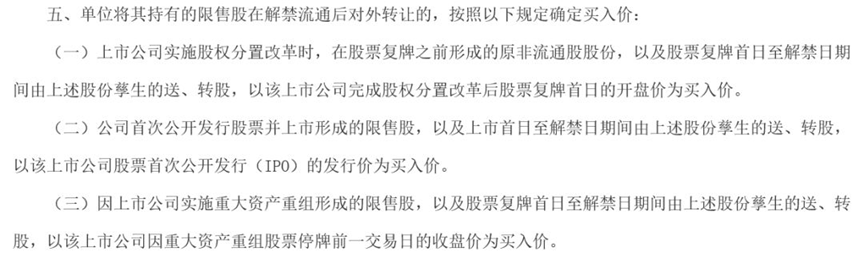

4. 买入价的确定

2016年,国家税务总局出台《关于营改增试点若干征管问题的公告》(国家税务总局〔2016〕53号):

5. 举例

(1)A上市公司2015年1月1日上市,股票发行价为每股6元,B公司持有股票1000万股限售股,限售期为12个月。2015年4月1日A公司宣告分配方案,每10股送10股转18股派发2.5元。取得现金红利250万元,股票数量变为3800万股,2016年6月B公司将3800万股全部卖出,卖出价为每股5元。

卖出价=3800*5=19000万元

买入价=1000*6+2800*6=22800万元

期间派发的现金红利250万元

B公司卖出限售股的销售额=19000-(22800-250)=-3550万元

(2)A上市公司2015年1月1日上市,股票发行价为每股6元,B公司持有股票1000万股限售股,限售期为12个月,2016年4月1日A公司宣告分配方案,每10股送10股转18股派发2.5元。取得现金红利250万元,股票数量变为3800万股,2016年6月A公司将3800万股全部卖出,卖出价为每股5元。

卖出价=3800*5=19000万元

买入价=1000*6=6000万元

期间派发的现金红利250万元

A公司应缴纳的增值税=(19000-(6000-250))/(1+6%)*6%=750万元

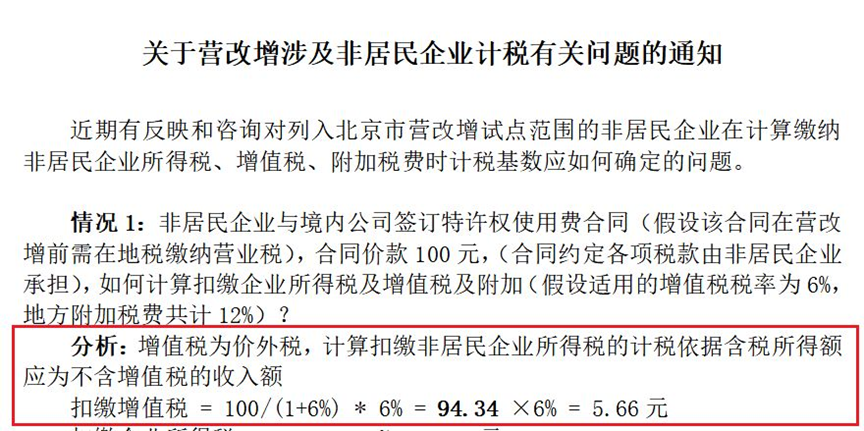

注:上述公式为啥要先除以(1+6%)?因为增值税计算公式中,应纳税额=含税收入/(1+税率)*税率

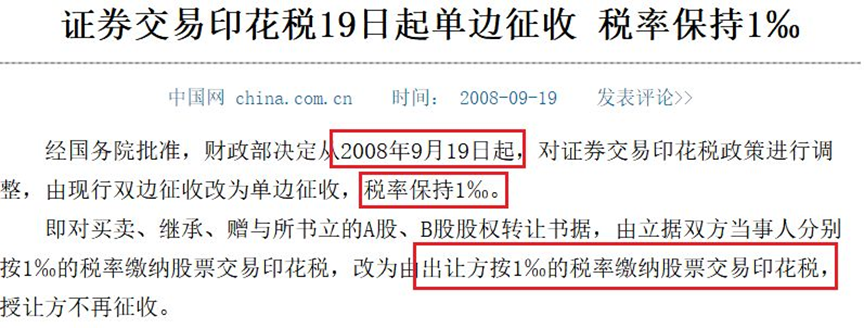

三、印花税

印花税作为一种行为税,只要纳税人书立、领受《印花税暂行条例》列举的应税凭证,就必须贴花。股权转让所立的书据便属于印花税征税税目。

证券交易印花税单边1‰征收。

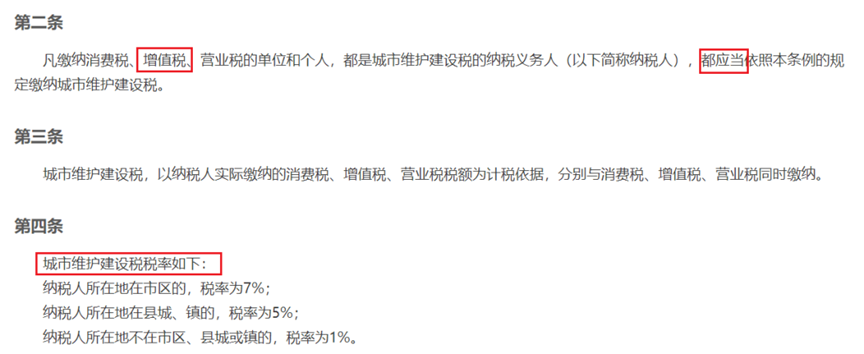

四、城建税及教育费附加1城市维护建设税

根据《中华人民共和国城市维护建设税暂行条例》(国发〔1985〕19号)的规定:

城市维护建设税=实纳增值税×地区差别比例税率

市区7%,县城、镇5%,不在市、县城、镇1%;

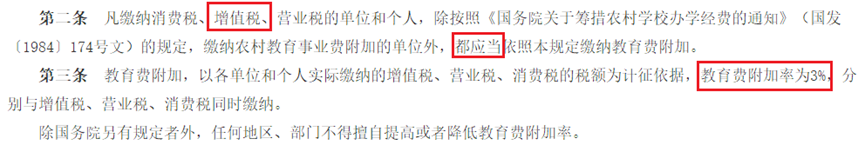

2. 教育费附加

根据《征收教育费附加的暂行规定》(国务院令[1990]第60号)的规定:

教育费附加=实纳增值税×3%

3. 举例

A上市公司2015年1月1日上市,股票发行价为每股6元,B公司持有股票1000万股限售股,限售期为12个月,2016年4月1日A公司宣告分配方案,每10股送10股转18股派发2.5元。取得现金红利250万元,股票数量变为3800万股,2016年6月A公司将3800万股全部卖出,卖出价为每股5元。

卖出价=3800*5=19000万元

买入价=1000*6=6000万元

期间派发的现金红利250万元

A公司应缴纳的增值税=(19000-(6000-250))/(1+6%)*6%=750万元

应缴纳的城建税、教附=750*(7%+3%)=75万元