9月的A股市场,同花顺用三天时间上演了一出“减持反转”剧情。9月6日披露控股股东、董事长易峥拟减持,其后首个交易日股价跌近5%,9月9日凌晨紧急公告终止计划。

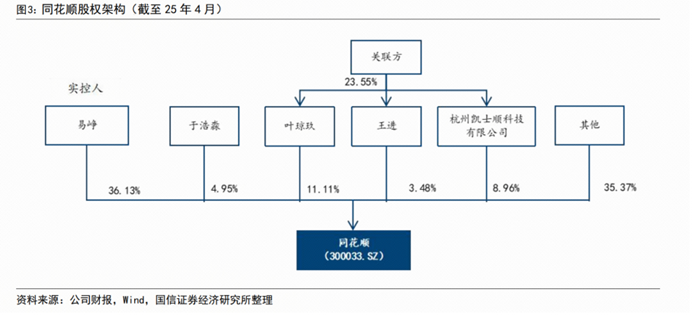

这场未实施的减持计划,因易峥自公司上市16年来“零减持”的背景,及其“让渡市场参与机会”这一减持理由的特殊性,成为资本市场关注的焦点。而同期持股5%以上股东杭州凯士顺科技有限公司(下称“凯士顺”)的减持计划仍在推进。

为何上市16年从未减持的易峥会突然提出减持计划?“让渡市场参与机会”的表述背后是否另有原因?仅隔三天便终止减持,是市场压力所致还是内部策略调整?

01. 欲“减”又止

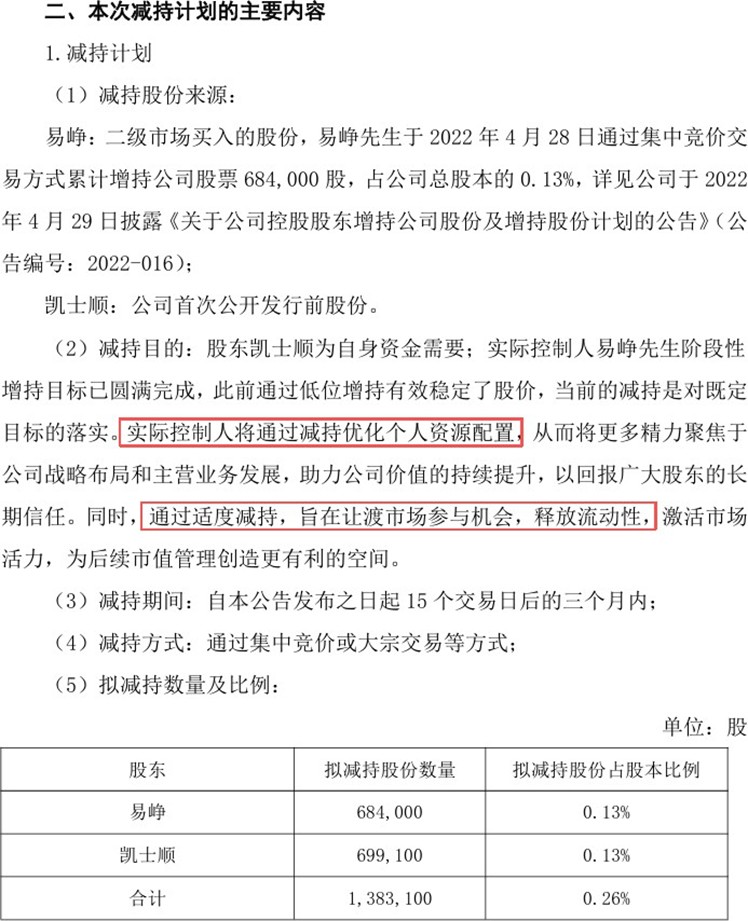

9月6日,同花顺发布《关于控股股东、持股5%以上股东减持股份预披露的公告》,首次披露易峥与凯士顺的减持计划。根据公告,两者拟自公告发布之日起15个交易日后的三个月内,通过集中竞价或大宗交易方式合计减持不超过138.31万股,占总股本的0.26%。

从具体细节看,两大主体的减持计划存在明显差异。易峥拟减持的68.4万股,并非IPO前原始股份,而是2022年4月公司股价低迷时的增持所得。当时他以73.24元/股的均价增持68.4万股,截至2025年9月6日公告发布时,股价已涨至361.5元/股,这部分股份浮盈超390%。

公告中,易峥的减持理由表述为“阶段性增持目标完成,让渡市场参与机会、释放流动性”。

凯士顺的计划则更显常规:拟减持69.91万股,占总股本0.13%,股份来源为公司IPO前原始股份,理由为“自身资金需要”。公开信息显示,凯士顺当时持有4819.38万股,其中3614.54万股为限售股,本次拟减持的均为无限售股份。且其先前已有减持记录,2024年12月,凯士顺曾减持268.80万股,套现约8.67亿元,市场对其常规减持的预期相对充分。

公告发布后的首个交易日,市场用脚投票。同花顺股价开盘即跌,盘中最大跌幅超6%,最终收跌4.95%,报343.60元/股,单日市值蒸发约96.23亿元。

投资者对易峥“让渡市场参与机会”的表述争议集中,社交平台出现“高位接盘邀请函”等调侃,不难看出企业高估值下投资者对核心股东减持的行为有很高的敏感。

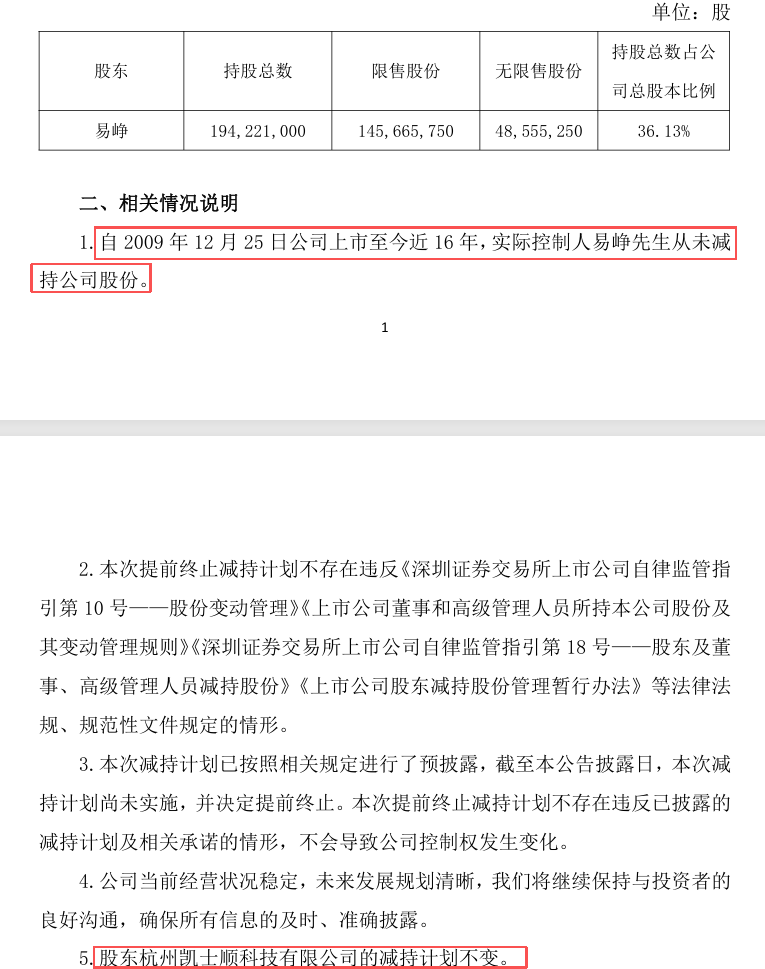

戏剧性的转折发生在9月9日凌晨。同花顺紧急发布公告,称易峥“鉴于各种因素”决定提前终止减持计划,且截至公告披露日未实施任何减持操作;凯士顺的减持计划未提及调整,仍按原方案推进。

公告发布后,9月9日股价快速反弹,午间收盘报351.23元/股,涨幅2.22%,成交额放大至35.88亿元,市场情绪得到部分修复。

02. 为何“急刹车”?

易峥从“拟减持”到“终止”的快速转变,以及凯士顺的“单独推进”,背后是多重因素的综合作用。

先看易峥终止减持的可能逻辑。公告中“鉴于各种因素”的模糊表述,可结合多方线索拆解。

一是股价与舆论压力。9月截至减持公告发布,同花顺股价已从8月末的413.14元/股降至9月5日的361.50元/股,累计下跌12.5%,减持公告进一步放大调整压力,若继续推进,可能加剧股价波动,损害长期股东利益;同时,“让渡市场参与机会”的表述引发大面积质疑,社交媒体讨论热度居高不下,这种舆论氛围或促使公司重新评估减持对品牌形象的影响。

此次减持计划之所以引发市场强烈反应,主要是因为减持时机和规模的敏感性。

易峥此次计划减持的68.4万股在2022年4月低位购入,成本约5009万元。以公告日收盘价361.5元计算,此次减持套现规模高达5亿元,三年间账面浮盈达1.98亿元,投资回报率高达395%。上市公司董事长低位增持、高位减持的操作,自然让投资者感到不安。

回顾2022年的市场环境,万得全A指数当年下跌18.7%,全市场日均股基交易额降至1.0万亿元,同比减少11%。同花顺也受到影响,2022年营业收入35.59亿元,同比微增1.40%,但净利润16.91亿元,同比下降11.51%。当时公司股价在低位徘徊,易峥的增持确实起到了稳定市场信心的作用。

转眼到2025年,市场环境已发生显著变化。自去年9月以来,A股市场逐渐步入慢牛格局,沪指创下近十年新高,日成交金额从去年9月的不足5000亿元逐步攀升至近期的3万亿元左右。

在此背景下,同花顺2025年上半年业绩表现亮眼:实现营业总收入17.79亿元,同比增长28.07%;归母净利润5.02亿元,同比增长38.29%。公司股价也从去年9月的100元附近一路飙升至今年8月的426.88元高点。

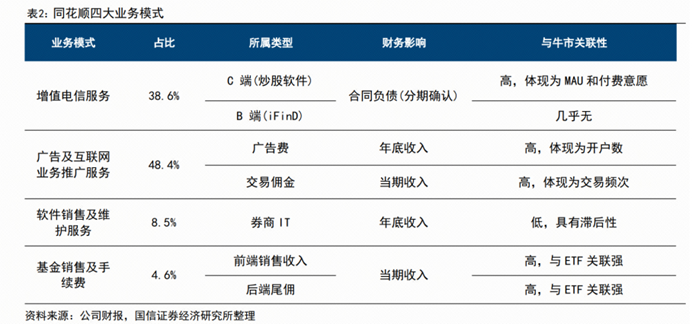

从业务层面看,同花顺2025年上半年各业务线表现不一。广告及互联网推广服务营业收入增速最快,同比增长83.20%,这主要得益于资本市场活跃度提升,以及公司产品与大模型技术深度融合带来的用户体验改善。增值电信业务营业收入同比增长11.85%,软件销售及维护业务增长7.66%,而基金销售及其他业务同比微降0.04%。

市场对减持计划的反应立竿见影。公告发布后,同花顺股价在9月8日下跌4.95%。这种市场表现显然超出了公司预期,最终导致易峥在三天后紧急宣布终止减持计划。公司特别强调,自2009年12月25日上市至今近16年来,实际控制人易峥从未减持公司股份。这个声明显然意在安抚市场情绪,但投资者似乎并不完全买账。

股东多次减持

虽然易峥终止了减持计划,但股东杭州凯士顺科技有限公司的减持计划仍未改变,这为市场留下了悬念。杭州凯士顺科技有限公司是同花顺员工持股平台,经过多次改名,减持股份来自同花顺2009年创业板上市前。

值得注意的是,同花顺股东曾多次高位减持。根据披露,去年12月23日~今年2月26日,同花顺股东、董事叶琼玖减持200万股,减持比例为0.37%,减持均价为318.87元/股。当时,同花顺的股价已经处于高位。

而凯士顺数量更多。2019年6月至2024年12月,凯士顺累计减持同花顺约556.6万股,占公司总股本比例的1.04%。公告显示,去年12月2日~30日期间,凯士顺共计减持268.8万股,减持均价为322.72元/股。

早前的2023年,同花顺上涨时,也有股东减持。披露显示,2023年6月13日、14日期间,该公司董事王进减持了258.62万股,减持均价为182.48元/股。

按照减持均价计算,叶琼玖、凯士顺、王进等三家股东,仅最近两年多,就已分别套现6.36亿元、8.67亿元、4.72亿元左右,合计套现金额超过20亿元。

9月9日同花顺股价低开高走,当天收盘上涨超2%,报350.76元,总市值1886亿元。但这个事件所引发的思考却远未结束。

同花顺并非首家以“改善流动性”为由减持的上市公司,但市场对此类行为的敏感度始终很高。2025年6月,科兴制药控股股东科益医药宣布拟减持不超过3%股份,理由同样引人注目——“优化公司股权结构,增加二级市场流动性”。

这一理由遭到市场广泛质疑,市场反应也极为负面。减持公告发布次日(6月5日),科兴制药股价跌幅达8.51%,为该公司近一月以来较大跌幅。股价从56.07元/股下跌至51.61元/股,总市值蒸发约5亿元。

二是16年“零减持”信任背书的维护。终止公告特别强调“自2009年上市近16年,易峥从未减持公司股份”,这一记录在A股市场实属罕见,长期以来是投资者对管理层信任的核心基础。若此次实施减持,将打破这一信任壁垒,对公司长期市场形象的损害可能远超短期减持收益,终止计划成为维护信任的理性选择。

三是监管环境的潜在考量。2025年A股市场对大股东减持监管趋严,年内已有10起违规减持处罚案例,易峥作为公司实际控制人,其减持行为需更严格遵守监管要求。尽管公司公告未提及监管相关内容,但结合行业监管动态,终止计划可规避潜在合规争议。

再看凯士顺坚持减持的原因。从股东背景看,凯士顺并非单纯的财务投资者,其股东包括同花顺董事叶琼玖、王进,属于与核心管理层关联紧密的持股平台。这类平台的“自身资金需要”,通常指向两层含义。

一是为平台内股东提供流动性,比如满足个人资产配置、家庭财务安排等需求;二是优化持股结构,凯士顺的持股比例已从IPO后的15%逐步降至2025年6月末的8.96%,2024年12月的减持也印证了这一长期调整趋势,本次减持属于常规操作,而非短期看空信号。

03. 高增长能否消解减持争议?

基本面是理解股东行为与市场反应的重要支撑,因此,本次减持事件引发的讨论,离不开同花顺的业绩表现。

从同花顺自身业绩看,2025年上半年表现稳健。根据半年报,公司实现营业收入17.79亿元,同比增长28.07%;归属于股东的净利润5.02亿元,同比增长38.29%;扣非净利润4.84亿元,同比增长40.64%,增速显著高于软件与信息技术服务业11.9%的同期平均水平。

核心业务中,广告及互联网推广服务表现亮眼,收入6.41亿元,同比激增83.20%,半年报解释称这得益于“资本市场回暖,公司网站及APP用户活跃度回升,银行、基金等金融机构宣传投放力度增强”。

现金流与分红政策也进一步体现了业绩情况。同花顺上半年经营活动产生的现金流量净额11.41亿元,同比激增274.94%;同时推出半年度分红预案,每10股派现1元,占上半年净利润的10.71%,虽分红比例不算高,但结合充裕的现金流,显示出持续回报股东的能力。

将其放入行业坐标系,对比行业龙头东方财富,同花顺规模虽小但增速有优势:东方财富上半年营收68.56亿元、净利润55.67亿元,规模优势显著,但同花顺净利润增速略高于东方财富。

业务结构上,东方财富依赖证券经纪业务,而同花顺更侧重信息服务与广告,毛利率86.95%高于东方财富的83.75%,也是双方不同的盈利模式的体现:同花顺靠“流量变现”,东方财富靠“交易佣金”。

从估值角度看,同花顺的高估值是市场敏感的核心原因。截至2025年9月11日,同花顺市盈率(TTM)100.66倍,远高于东方财富的38.75倍,这种高估值状态下,核心股东的任何减持行为都易被放大解读。

这场“未实施的减持”,本质是上市公司核心股东、市场情绪与行业环境的一次集中博弈。对同花顺而言,此次事件也为其股东沟通提供了启示,相较于模糊的表述,清晰、坦诚的动因说明或许更能赢得市场信任。