2024年5月24日,沪深交易所分别修订、发布询价转让和配售规则,其中《深圳证券交易所上市公司自律监管指引第16号——创业板上市公司股东询价和配售方式转让股份》(以下简称《指引》)标志着询价转让和配售制度正式登陆创业板。科创板、创业板询价转让、配售规则发布时间顺序如下:

2020-04-03(科创板)

关于就《上海证券交易所科创板上市公司股东以非公开转让和配售方式减持股份实施细则(征求意见稿)》公开征求意见的通知

2020-07-03(科创板)

《上海证券交易所科创板上市公司股东以向特定机构投资者询价转让和配售方式减持股份实施细则》

2022-10-14(科创板)

《上海证券交易所科创板上市公司股东以向特定机构投资者询价转让和配售方式减持股份实施细则(2022年10月修订)》

2023-08-04(创业板)

关于就《深圳证券交易所上市公司自律监管指引第16号——创业板上市公司股东询价转让和配售方式减持股份(征求意见稿)》公开征求意见的通知

2023-08-25(科创板)

《上海证券交易所科创板上市公司股东以向特定机构投资者询价转让和配售方式减持股份实施细则(2023年8月修订)》

2024-04-12(科创板)

关于就《上海证券交易所科创板上市公司自律监管指引第4号——询价转让和配售(征求意见稿)》公开征求意见的通知

2024-05-24(科创板、创业板)

《深圳证券交易所上市公司自律监管指引第16号——创业板上市公司股东询价和配售方式转让股份》

《上海证券交易所科创板上市公司自律监管指引第4号——询价转让和配售》

一、询价转让和配售定义

是指科创板/创业板上市公司股东向特定机构投资者以询价转让、配售方式减持其所持有的公司首次公开发行前已发行股份(以下简称首发前股份)。

*存托凭证适用:科创板/创业板上市存托凭证持有人以询价、配售方式转让公司境内首次公开发行前持有的股票转换的存托凭证的,参照适用《指引》规定。

二、询价转让

(一)适用股份性质

首发前股份

(二)适用对象

| 科创板 | 创业板 | |

| 出让方 | 持有首发前股份的股东、境内首发前存托凭证持有人。 | |

| 受让方 | 具备相应定价能力和风险承受能力的机构投资者: ①机构投资者:符合科创板首次公开发行股票网下投资者条件的机构投资者或交易所规定的其他机构投资者(含其管理的产品); ②私募基金管理人:已经在中国证券投资基金业协会完成登记的其他私募基金管理人(且其管理的拟参与本次询价转让的产品已在中国证券投资基金业协会完成备案)。 | |

| 限制参与情形 | 下列投资者不得参与询价转让的询价及认购: ①参与转让的股东或者其委托的证券公司,或者与参与转让的股东或者其委托的证券公司存在直接、间接控制关系或者受同一主体控制的机构; ②前项所列机构的董事、监事、高级管理人员能够实施控制、共同控制或者施加重大影响的机构; ③与第一项所列人员或者所列机构的控股股东、实际控制人、董事、监事、高级管理人员关系密切的亲属能够实施控制、共同控制或者施加重大影响的机构; ④根据《上市公司收购管理办法》与参与转让的股东构成一致行动人,或者参与询价转让可能导致不当行为或者利益输送的其他机构。 | |

| 询价对象数量 | ①不少于10家公募基金管理公司; ②不少于5家证券公司。 | |

(三)股份转让限制期与锁定期

| 科创板 | 创业板 | |

| 规则/承诺 减持限制 | 1.股东对持股比例、持股期限、减持方式、减持价格等作出承诺的,应当严格履行。 2.股东存在《减持规则》规定的不得减持股份的情形的,股东不得进行询价转让。 3.询价转让实施完毕前,参与转让的股东发生相关规则不得减持情形的,或者因司法冻结等原因导致可转让股份数量不足的,证券公司应当将相关股份从拟转让股份中剔除并告知询价对象,已初步确定转让结果的应当重新确定转让结果。 (注意:参与询价转让的股东,不得直接或者间接向证券公司指定询价对象,不得干预证券公司根据事先约定的条件确定询价对象。) | |

| 出让方窗口期 | 科创公司董事、监事、高级管理人员不得在下列期间内启动、实施或者参与询价转让: (一)科创公司年度报告、半年度报告公告前15日内; (二)科创公司季度报告、业绩预告、业绩快报公告前5日内; (三)自可能对科创公司股票的交易价格产生较大影响的重大事件发生之日或者在决策过程中,至依法披露之日内; (四)中国证监会及本所规定的其他期间。 | 创业板《指引》中暂未明确询价转让的窗口期限制。 |

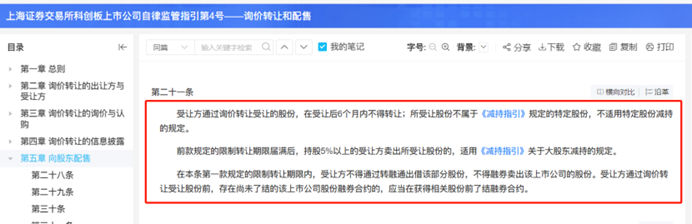

| 受让方锁定期 | 1.受让后6个月内不得转让; 2.所受让股份不属于《减持指引》规定的特定股份,不适用特定股份减持的规定; 3.前述限制转让期限届满后,持股5%以上的受让方卖出所受让股份的,适用《减持指引》关于大股东减持的规定。 | |

注意:

在受让后6个月的限制转让期限内,受让方不得通过转融通出借该部分股份,不得融券卖出该上市公司的股份。受让方通过询价转让受让股份前,存在尚未了结的该上市公司股份融券合约的,应当在获得相关股份前了结融券合约。

(四)转让数量与定价要求

| 科创板 | 创业板 | |

| 比例 要求 | 单独或合计拟转让的股份数量不得低于科创公司股份总数的1%。 | |

| 金额 限制 | 不得低于发送认购邀请书之日前20个交易日公司股票交易均价的70%。 | |

| 定价 原则 | 认购报价后,依次按照价格优先、数量优先、时间优先的原则确定转让价格 | |

| ①询价对象累计有效认购股份总数≥拟转让股份总数:有效认购股份数量达到拟转让股份总数时对应的最低报价,确定为转让价格; ②询价对象累计有效认购股份总数<拟转让股份总数:全部有效认购中的最低报价为转让价格。 | ||

| 转让 数量 计算 | 询价对象累计有效认购股份总数少于拟转让股份总数的: ①按照有效认购股份总数与拟转让股份总数的比例,确定参与转让股东的股份转让数量,各股东的转让比例应当相同; ②按照认购邀请书的约定,根据有效认购报价高低,依次询问询价对象是否以依照前款确定的转让价格追加认购,但最终转让的数量不得超过认购邀请书载明的拟转让数量。 | |

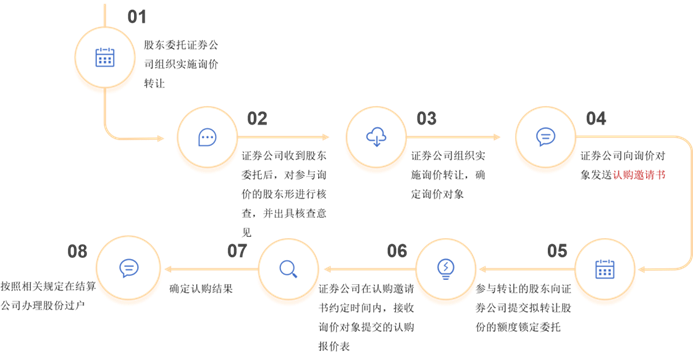

(五)询价转让流程

(六)询价转让信息披露要求

| 内容 | 披露时间 | 披露内容 |

| 询价转让计划书 + 股东核查意见 | 认购邀请书发出次一交易日 | 1.询价转让计划书披露内容: (一)拟转让股份的股东名称; (二)拟转让股份的数量; (三)股东进行转让的原因; (四)拟转让股份权属清晰,不存在限制或者禁止转让情形的声明、不违反相关规则及其作出的承诺的声明; (五)参与转让的股东是否为科创公司控股股东、实际控制人、持股5%以上的股东、董事、监事及高级管理人员; (六)转让价格确定方式与转让价格下限确定依据; (七)参与转让的股东关于有足额首发前股份可供转让,并严格履行有关义务的承诺; (八)交易所要求披露的其他信息。 注: 证券公司应当出具针对出让股东的核查意见,并作为询价转让计划书的附件一并披露。 2.控股股东、实际控制人、董事、监事、高级管理人员参与实施询价转让的,在所披露的询价转让计划书中,除前款内容外,还应当披露: (一)上市公司是否存在《上市规则》第八章第二节规定的应当披露的风险事项; (二)是否存在可能导致上市公司控制权变更的情形; (三)是否存在其他未披露的重大事项; (四)交易所要求的其他信息。 |

| 定价提示性公告 | 证券公司确定转让价格的次一交易日 | 参与转让的股东应当按规定披露提示性公告,包括初步确定的转让价格、转让数量等信息。 |

| 询价转让结果报告书+ 核查报告 | 询价转让股份变更登记完成的次一交易日 | 参与转让的股东应当按规定披露包含下列内容的询价转让结果报告书: (一)转让股东名称及实际转让数量; (二)本次转让价格及询价对象的报价、获配情况; (三)受让方名称、受让数量、受让后持股比例及限售安排; (四)应当披露的其他信息。 注: (1)参与转让的股东因存在不得转让的情形或者其他原因未能转让,或者受让方未认购的,询价转让结果报告书中应当披露。 (2)证券公司应当就本次询价转让出具核查报告,就出让股东及受让方是否符合要求,转让是否公平、公正,是否符合相关规定等发表意见,并作为询价转让结果报告书的附件一并披露。 |

三、配售

(一)适用股份性质

首发前股份

(二)适用对象

| 科创板 | 创业板 | |

| 出让方 | 持有首发前股份的股东、境内首发前存托凭证持有人。 | |

| 受让方 | 本次配售股权登记日登记在册的上市公司其他股东,但参与配售的股东除外。 | |

(三)股份转让限制期与锁定期

| 科创板 | 创业板 | |

| 规则/承诺 减持限制 | 1. 股东对持股比例、持股期限、减持方式、减持价格等作出承诺的,应当严格履行。 2. 根据相关《减持》规定股东不得减持股份的,股东不得启动和实施询价转让。 3. 在配售申购日前,参与配售的股东发生相关规则不得减持情形的,或者因司法冻结等原因导致没有足额股份可供配售的,相关股东应当立即通知证券公司,证券公司应当终止本次配售。 | |

| 出让方窗口期 | 科创公司董事、监事、高级管理人员不得在下列期间内启动、实施或者参与配售: (一)科创公司年度报告、半年度报告公告前15日内; (二)科创公司季度报告、业绩预告、业绩快报公告前5日内; (三)自可能对科创公司股票的交易价格产生较大影响的重大事件发生之日或者在决策过程中,至依法披露之日内; (四)中国证监会及本所规定的其他期间。 | 创业板《指引》中暂未明确配售的窗口期限制。 |

(四)转让数量与定价要求

| 科创板 | 创业板 | |

| 比例 | 单独或者合计拟减持首发前股份数量达到公司股份总数5%。 | |

| 定价 | ①由参与配售的股东协商确定; ②不得低于本次配售首次公告日前20个交易日上市公司股票交易均价的70%; ③同次配售的股份,价格应当相同。 | |

(五)信息披露要求

| 内容 | 披露时间 | 披露内容 |

| 配售计划书 + 证券公司 核查意见 | —— | 1.配售计划书披露内容: (一)实施配售的股东名称以及实施配售的原因; (二)拟配售股份的数量与价格; (三)配售的股权登记日(与配售计划书公告日至少间隔1个交易日); (四)拟配售股份权属清晰,不存在限制或者禁止转让情形的声明; (五)实施配售的股东是否为上市公司控股股东、实际控制人、持股5%以上的股东、董事、监事及高级管理人员; (六)实施配售的股东关于有足额首发前股份可供配售,并严格履行有关义务的承诺; (七)交易所要求披露的其他信息。 注: (1)多个股东参与配售的,应当合并披露前款规定的内容。证券公司对拟参与配售的股东出具的核查意见,应当作为配售计划书的附件一并披露。 (2)配售计划书中应包含参与配售的股东承诺,承诺有足额首发股份可供配售。 2. 上市公司控股股东、实际控制人、董事、监事、高级管理人员参与配售的,还应当披露信息: (一)上市公司是否存在《上市规则》第八章第二节规定的应当披露的风险事项; (二)是否存在可能导致上市公司控制权变更的情形; (三)是否存在其他未披露的重大事项; (四)交易所要求的其他信息。 |

| 提示性公告 | 股份配售股权登记日的次一交易日 | 披露本次配售的配售权比例。 |

| 配售结果报告书 | 股份配售变更登记完成的次一交易日 | 配售结果报告书披露内容: (一)配售股东名称、实际配售数量; (二)本次配售价格及配售对象认购情况; (三)本所要求披露的其他信息。 注:多个股东实施配售的,应当合并披露前款规定的内容。 |

以上就是询价转让和配售的有关要点,下面来看看几个经常会问到的问题,巩固一下知识点吧!

Q:

公司大股东在询价转让、配售时有承诺要求吗?

A:

| 询价转让 | 配售 |

| 出让股东应当在认购邀请书中,承诺有足额首发前股份可供转让,并严格履行承诺。 | 参与配售的股东应当在所披露的配售计划书中,承诺有足额首发前股份可供配售,并严格履行承诺。 |

| 询价对象应当在认购报价表中,承诺将按照认购邀请书载明方式确定的转让结果,认购相关股份。 | 科创板、创业版未强制受让方作出承诺。 |

Q:

询价转让是否占用大宗额度?还是要看减持计划?

A:

询价转让与大宗交易是两种减持方式。减持计划披露后,按照减持计划内容执行。

Q:

以配售方式减持,转让后限制期有什么要求?

A:

目前规则对询价转让有明确要求,对配售方式减持未明确规定。